WRITTEN BY 小田 太一 公認会計士・税理士

投稿日:2021.11.19 最終更新日:2025.05.14

相続に関する時効はいつ?7つの権利と手続きについて解説

このコラムを書いた人

小田 太一 公認会計士・税理士

税理士法人アイユーコンサルティング 福岡事務所/承継アドバイザリー部リーダー

2007年に国内大手監査法人の福岡事務所に入社。同社では、主査・統括主査として東証2部上場メーカーおよびJASDAQ上場メーカーの財務諸表監査・内部統制監査に携わり、約12年間、国内の法定監査業務・任意監査業務・財務アドバイザリー業務に従事してきた。

これまでの経験を活かし、また新たなフィールドでの更なる成長を実現するため、2019年9月に税理士法人アイユーコンサルティングへ入社。

なお現在は、相続・事業承継コンサルティング部にて、主に相続税申告や株価算定、財産承継コンサルティングといった分野の業務に従事している。

「資産税に強い公認会計士」として、お客様のニーズに沿ったきめ細かいサービスを提供できるよう、日々精進している。

相続の権利や手続きには時効がある

相続に関する権利や手続きには時効があります。時効を迎えると、権利を失ったり行使できなくなったりするため、注意しましょう。主に知っておきたい権利や手続きは以下の7つです。

| 手続き | 時効 |

|---|---|

| 相続の権利に関するもの | |

| (1)遺留分侵害額請求権 | 相続の開始を知った日から1年 |

| (2)相続放棄の申述 | 相続の開始を知った日から3か月 |

| (3)相続回復請求権 | 相続権を侵害されていることを知った日から5年 |

| 納税に関するもの | |

| (4)相続税の申告 |

相続税の申告期限から5年 (申告期限は相続の開始を知った日から10か月) |

| (5)贈与税の申告 |

贈与税の申告期限から6年 (申告期限は贈与があった翌年3月15日) |

| (6)不動産の名義変更 | 相続財産の中に不動産があると知った日から3年(2024年4月1日以降) |

| (7)遺産分割請求権 | ― |

相続の権利に関する時効

相続の権利に関しては「遺留分侵害額請求権」「相続放棄の申述」「相続回復請求権」の3つの時効に注意しましょう。いずれも期限までに申し出ないと行使できなくなります。ここでは、それぞれの時効について解説します。

遺留分侵害額請求権

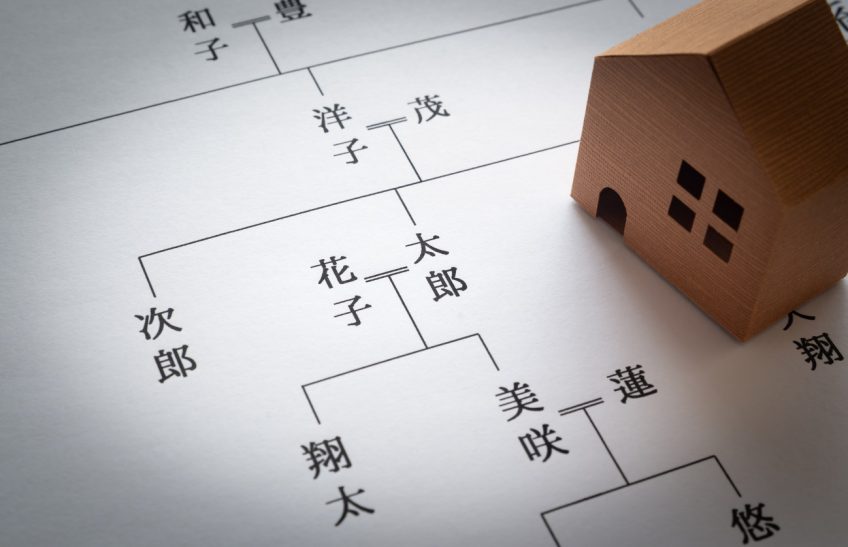

遺留分とは、被相続人の配偶者や子、父母といった法定相続人に認められている最低限の遺産取得分です。遺留分を侵害されたときは、遺留分侵害額請求権を行使して遺留分を請求できます。

請求できるのは相続の開始を知った日または遺留分を侵害する贈与や遺贈があったことを知った日から1年、相続開始を知らなかった場合10年で、時効を過ぎると請求できません。

例えば、遺産総額6,000万円で法定相続人が子2人の場合、法定相続分は1/2の3,000万円ずつです。ただし、他の方に全額譲るという遺言があった場合、子の遺留分は法定相続分の1/2であるため、それぞれが1,500万円の遺留分を請求できます。

相続放棄の申述

プラス財産よりも借金や未払金といったマイナス財産のほうが多く、相続したくないと考えている方は相続放棄を選択できます。ただし、相続開始から3か月以内に家庭裁判所に申述しなければなりません。期限を過ぎると単純承認と見なされて、借金や未払金も相続することになります。

遺産の全貌がはっきりしないときは、プラス財産の範囲内でマイナス財産を弁済する限定承認を選ぶのもひとつの方法です。期限は相続放棄と同じですが、単独で申述できる相続放棄とは異なり、相続人全員で申述しなければなりません。また、期限が過ぎていても専門家に相談すれば対応できる場合もあります。

相続回復請求権

相続回復請求権とは、相続欠格や相続人廃除により相続する権利を失っている方が相続人を装って遺産を取得した場合、その方に財産を返すように請求する権利です。

相続欠格とは、被相続人や他の相続人を故意に死亡させようとしたり都合の悪い遺言書を破棄したりして相続権を剥奪された方、相続人廃除とは被相続人の意思で相続させないとされた方を指します。時効は侵害を知った日から5年、侵害の事実を知らなかった場合は20年です。

納税に関する時効

相続税や贈与税には申告期限がありますが、申告期限後一定期間が経過すれば、納税の義務がなくなる時効も存在します。時効を迎えると、税務署は課税処分ができません。ここでは、納税に関する時効について解説します。

相続税の申告

相続税の時効は、申告期限の翌日を起算日として原則5年です。ただし、申告が必要であることを知りながらしていなかったり財産を故意に隠していたりと偽りや不正があった場合には7年に延びます。

相続税の申告期限は相続開始から10か月です。したがって、相続開始から5年10か月までに納税義務があるにもかかわらず申告していないことが発覚すれば、無申告加算税や延滞税、悪質な場合は重加算税を課せられます。

贈与税の申告

相続対策として生前贈与をする方もいますが、被相続人が亡くなる3年前※以降の贈与は相続税の課税対象になります。また、年間110万円を超える贈与は、贈与税の申告と納税が必要です。

贈与税の時効は6年、課税対象と知りながら申告しなかったなど悪意があれば7年に延長されます。起算日は贈与税の申告期限である贈与した翌年の3月15日の翌日です。

※2024年1月1日以降の相続の場合、加算期間が徐々に伸びていき最長7年間加算されます。

詳しくは下記の弊社ブログで解説しております。

2024年に義務化された不動産の名義変更

建物や土地のような不動産は「誰も引き継ぐ人がいない」「複数の相続人で分割できない」といった理由で、名義変更しないまま放置されることがあります。しかし、所有者不明の土地や建物が発生するのを防ぐため、不動産の相続登記が2024年より義務化されました。ここでは、改正前と現在の不動産の名義変更について解説します。

改正前の不動産名義変更

不動産を承継したら、名義変更(相続登記)をする必要があります。ただし、改正前は義務ではなく、いつまでにしなければならないといった期限もありませんでした。

期限はないとはいえ、相続登記しないと数々のデメリットがあります。例えば、名義が被相続人のままで本人名義ではない不動産は売却できません。売却先が見つかってもすぐに名義変更できるとは限らないため、相続したら早めに手続きしたほうがよいでしょう。

現在の不動産名義変更

以前は、不動産の名義変更に義務や期限はありませんでした。しかし、2024年に義務化されました。現在は、相続人は相続財産の中に不動産があると知った日から3年以内に相続登記しなければなりません。期限内に相続登記しなかった場合、10万円の過料を科されます。

法改正により義務化された背景には、所有者不明の土地や空き家問題があります。また、条件をクリアし申請が認められれば、相続した土地を放棄して国に返還することも可能になります。

時効のない遺産分割請求権

相続が発生したら、被相続人の財産の分割方法を決めるために、相続人全員で遺産分割協議をします。早く終わらせる必要があると考える方もいるかもしれませんが、時効はありません。ただし、期限までに申告しないと適用できない税額軽減もあるため、注意が必要です。ここでは、遺産分割請求権の時効について解説します。

遺産分割協議に時効はない

相続が発生した際に遺言がなかったり遺言に納得できなかったりした場合、相続人全員で遺産分割協議をします。遺産分割協議で各自の取り分を主張する権利が「遺産分割請求権」です。

各自の取り分が決まったら、相続人全員で遺産分割協議書に署名と捺印をします。遺産分割請求権に時効はありませんが、遺産分割協議書に署名・捺印をしたら、それ以降は請求できません。

ただし、被相続人の財産を放置したままだと、「遺産を使えない」「相続人が亡くなると二次相続が発生して分割がややこしくなる」といったデメリットがあります。

税額軽減を受けたいなら申告までに

大幅に相続税が減らせる「配偶者の税額軽減」や「小規模宅地等の特例」は、申告の際に分割されていない財産には適用できません。税額軽減を受けたいのであれば、相続税の申告期限である相続開始から10か月までに余裕をもって遺産分割を完了させましょう。

また、遺産分割協議が終わっていない場合、各相続人は実際の相続分ではなく、いったん法定相続分に相当する相続税を納付する必要があります。

被相続人の預金にも時効はある?

被相続人の財産には預貯金が含まれていることが多く、払い戻しが可能な時効があるのか気になる方もいるでしょう。また、被相続人が子や孫のために積み立てた預金の扱いにも注意が必要です。ここでは、被相続人の預金の時効と税務調査の対象になることが多い名義預金について解説します。

預金債権は10年が時効

原則、被相続人の預金口座は亡くなったことが確認されると凍結され、相続人であっても入出金はできません。金融機関に対して預金の払い戻しを請求しないと、預金債権は10年、場合によっては5年で時効消滅する恐れがあります。遺産分割協議が長引く場合は、特に注意しましょう。

ただし、実際は10年以上たっても手続きをすれば支払いに応じてくれるケースがほとんどです。

名義預金に注意

名義預金とは、第三者の名義でも被相続人の財産と見なされる預金です。例えば、被相続人が子や孫の名義で口座を作り、お金を積み立てていた場合が該当します。名義預金は遺産分割の対象で、相続税が課されます。税務調査において名義預金と判定する基準は主に以下の通りです。

・預金のお金はもともと誰のものだったか

・贈与者と受贈者の両方に贈与の認識があったか

・通帳や印鑑、キャッシュカードは誰が保管していたか

・誰が預金を管理していたか

税務署から名義預金と指摘されたら申告のやり直しが必要です。申告漏れとして加算税が課される場合もあります。

時効を迎える前に|相続対策はアイユーコンサルティングへ

相続に関する権利や手続きは複雑なだけでなく時効もあります。時効を迎えたことに気付かないでいると、権利を失って損をしたりペナルティーを受けたりすることもあるため、早めに相続対策に強い専門家に相談するとよいでしょう。

アイユーコンサルティングは、累計相続・承継案件4,500件以上、1%未満という低い税務調査率を誇る提案型税理士法人です。相続手続きにあたっては弁護士や司法書士、不動産業者と連携したワンストップ対応が可能で、安心してお任せいただけます。

まとめ

相続に関する権利や手続きには時効があります。特に、時効を迎えると権利を失う遺留分侵害額請求権や相続放棄の申述は、早めに判断して行動しなければなりません。また、相続税や贈与税の申告、2024年4月1日より義務化された不動産の名義変更も必要です。期限がないとはいえ、遺産分割も早めに済ませたほうがよいでしょう。

相続対策や相続手続きは、取り扱い件数が多く経験豊富なアイユーコンサルティングにお問い合わせください。自宅で気軽に相談できるWEB面談も実施しています。

このコラムを書いた人

小田 太一 公認会計士・税理士

税理士法人アイユーコンサルティング 福岡事務所/承継アドバイザリー部リーダー

2007年に国内大手監査法人の福岡事務所に入社。同社では、主査・統括主査として東証2部上場メーカーおよびJASDAQ上場メーカーの財務諸表監査・内部統制監査に携わり、約12年間、国内の法定監査業務・任意監査業務・財務アドバイザリー業務に従事してきた。

これまでの経験を活かし、また新たなフィールドでの更なる成長を実現するため、2019年9月に税理士法人アイユーコンサルティングへ入社。

なお現在は、相続・事業承継コンサルティング部にて、主に相続税申告や株価算定、財産承継コンサルティングといった分野の業務に従事している。

「資産税に強い公認会計士」として、お客様のニーズに沿ったきめ細かいサービスを提供できるよう、日々精進している。