WRITTEN BY 青木 恵 税理士

投稿日:2021.10.13 最終更新日:2025.05.14

被相続人とは?相続人との関係や法定相続人の基礎知識を解説

このコラムを書いた人

青木 恵 税理士

税理士法人アイユーコンサルティング 山口兼大阪事務所長

大学卒業後、福岡地場の中堅税理士法人に入社。

そこでは通常の税務顧問のみならず、給与計算・社会保険などの労務等、広範囲での業務を経験。

一般の事業会社から学校法人などの特殊法人、個人経営の法人など様々な顧問業務に従事。

2015年に税理士法人アイユーコンサルティング入社。

入社後は、前職の経験を活かした大規模法人の顧問業務の対応、また年間50件を超える相続税申告に携わる。

顧問業務と相続業務等で培った経験を生かし、相続税、法人税、所得税等の様々な角度からお客様に寄り添ったアドバイスを常に心がけている。コンサルティング業務を通じて、少しでも多くのお客様に高付加価値サービスを提供できるよう現在進行形で日々成長中。

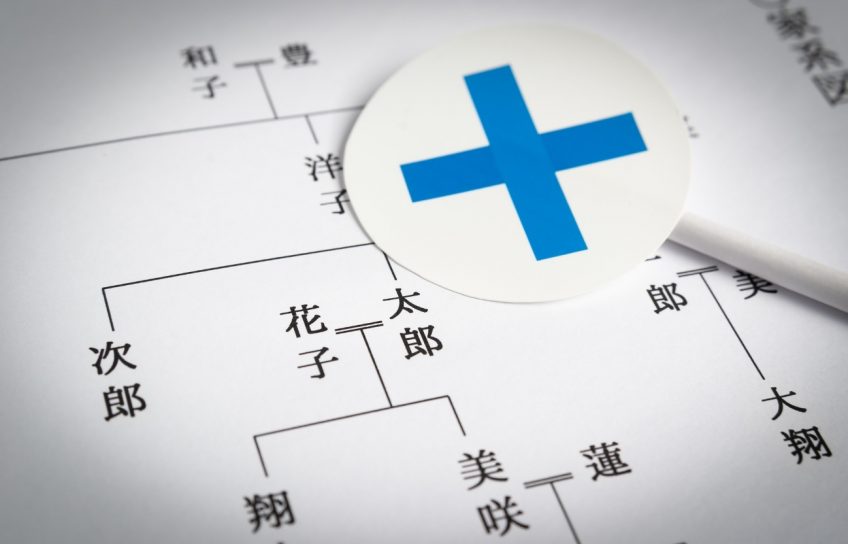

被相続人とは?相続人との関係

被相続人とは「亡くなった人」のことです。一方で「遺産を相続する人」を相続人といいます。相続を扱うときに使う「妻」や「子」「孫」は、被相続人の立場から見たものです。

相続は被相続人が亡くなると同時に始まり、相続人は死亡時点での被相続人の預貯金・土地・建物・権利・借金などを相続します。

例えば、夫・妻・子がいるケースで、夫が亡くなると被相続人は夫で、妻・子は相続人です。すでに子が死亡しており、孫がいる場合の相続人は妻と孫になります(後述する「代襲相続」と呼ばれるケースです)。

このように、相続人は時と場合によって変わるため、家庭の状況に応じて関係を確かめましょう。

相続では被相続人の意思を尊重する必要がある

被相続人の大切な財産を守るため、民法では相続人や相続分などを規定しています。ただ、同時に「被相続人の意思をできる限り尊重すべき」との考えがあります。

被相続人の意思を伝える手段が「遺言書」です。自身の財産を誰に渡し、どのように処分するかを書面で伝えます。従って「財産の全てをAに無償で譲る」と書いてあれば、その意思が尊重されることになります(無償で譲ることを「遺贈」と呼びます)。

「相続人の廃除」という意思表示もあります。言葉通り、特定の相続人の相続資格を剥奪することです。「相続人から虐待や侮辱を受けていた」「著しい非行が見られた」といったケースで認められる手段で、生前に家庭裁判所に申し立てるか、遺言書でその旨を記し、遺言執行者が家庭裁判所に請求します。

法定相続人とは?

法定相続人とは「民法で定められている相続人」のことです。遺言書がなければ、基本的には法定相続人が相続することになります。法定相続人になれるのは親族だけですが、親族なら誰でもなれるわけではありません。以下で詳しく解説します。

誰が法定相続人になるのか

配偶者は常に法定相続人です。他に直系卑属・直系尊属・傍系血族が法定相続人となります。直系卑属とは被相続人より後の世代の者で、子のことです。一方で直系尊属は被相続人より前の世代の者で、父母のことをいいます。傍系血族は兄弟姉妹です。

なお、子が死亡していれば孫に相続権が移り、孫が死亡していればひ孫が相続権を持ちます。同じように、父母が亡くなっている場合は祖父母が代わって相続します。兄弟姉妹が死亡している場合には甥姪が相続人になりますが、甥姪が死亡しても甥姪の子は相続人になりません。

法定相続人の順位

法定相続人には優先順位が設けられています。常に法定相続人となる配偶者の以外は、以下の順位で決まります。

| 第1順位 | 直系卑属(子または孫・ひ孫) |

|---|---|

| 第2順位 | 直系尊属(父母または祖父母) |

| 第3順位 | 傍系血族(兄弟姉妹または甥姪) |

注意点として、民法上は上の順位の人がいる場合には相続できません。例えば子が生存していれば、相続放棄(一切の財産を相続しないこと)などをしない限り被相続人の親や兄弟姉妹は相続できないということです。

パターン別!法定相続人の相続割合

民法は、法定相続人の相続割合(法定相続分)も規定しています。以下では一例として、課税遺産総額(基礎控除を差し引いた額)が1億2,000万円だった場合の法定相続分をシミュレートしました。

なお、遺言書で割合が指定されている場合や、相続人同士で合意している場合は、法定相続分で分けなくても問題ありません。

配偶者のみの場合

法定相続人が配偶者のみであれば、課税遺産総額の1億2,000万円全てを相続します。他の法定相続人がいても、遺言書で「配偶者に全て相続させる」と記してあれば、やはり配偶者が全てを相続します。

ちなみに、配偶者は1億6,000万円または配偶者の法定相続分までは相続税がかからない「配偶者の税額軽減」という制度を利用できます。このケースで配偶者の税額軽減を使えば、相続税は0円です。

配偶者と子の場合

法定相続人が配偶者と子の相続割合は1/2です。配偶者と子、共に6,000万円ずつになります。子が複数いる場合は人数分で割る決まりです。2人なら6,000万円の1/2で、1人3,000万円の計算になります。全体として見ると、配偶者が2/4、子はそれぞれ1/4です。

子がいなければ孫が、孫がいなければひ孫が代襲相続します。代襲相続は前の世代の代わりなので、相続割合は同じです。

配偶者と親の場合

配偶者と被相続人の親の相続割合は、配偶者が2/3、親が1/3です。課税遺産総額は1億2,000万円なので、配偶者8,000万円、親4,000万円の計算になります。

父母共に健在であれば1/2とし、1人2,000万円ずつです。全体として見ると、配偶者4/6、父母はそれぞれ1/6となります。父母がいなければ祖父母に相続権が移行します。

配偶者と兄弟姉妹の場合

配偶者と兄弟姉妹のケースの相続割合は、配偶者が3/4、兄弟姉妹が1/4です。つまり配偶者が9,000万円、兄弟姉妹が3,000万円の計算になります。兄弟姉妹が3人いれば人数分で割るため、1人1,000万円になります。

兄弟姉妹が亡くなっている場合は甥姪が相続します。相続割合は変わらず、甥姪が2人いるなら1,500万円ずつに分けます。

子のみの場合

法定相続人が子のみであれば、1億2,000万円を子の人数分で均等に相続します。被相続人の配偶者が既に死亡している場合によく見られるケースです。子が1人であれば全て、2人であれば6,000万円ずつ、3人であれば4,000万円ずつに分けます。

子が死亡している場合は孫が代襲相続人になります。子と孫の組み合わせでも法定相続分は変わらず、2人であれば6,000万円ずつです。

親のみの場合

先順位の子がいない場合は、親が1億2,000万円全てを相続します。父母ともに健在であれば6,000万円ずつ均等に分けます。

父母が死亡している場合は祖父母に相続権が移行しますが、これを代襲相続とは呼びません。ただし相続割合は同じで、祖父母共に健在であれば6,000万円ずつ、どちらか一方しかいなければ課税遺産総額の全てを相続します。

兄弟姉妹のみの場合

被相続人に配偶者・子・親がいない状況で、法定相続人が兄弟姉妹のみであれば1億2,000万円全てを相続します。人数分で均等割にするため、兄弟姉妹が4人なら1人3,000万円ずつです。

兄弟姉妹が亡くなっていても、甥姪がいれば代襲相続できます。同順位の法定相続人同士なので、同じく均等に頭割りします。ただ、甥姪もいない場合は「法定相続人不在」となり、その後誰が相続人になるかはケース・バイ・ケースです。最終的には国庫に入った事例もあります。

相続人になれるケース

家族関係が複雑な家庭では、相続人になれる人とそうでない人との区別が分からないケースもあるでしょう。「養子は相続人に数えるのか」「未成年者はどのように考えるのか」「胎児は認められるのか」など、疑問に思うことが多いかもしれません。ここでは、よくある疑問の代表例を5つ紹介します。

養子

民法では、養子は実子と同様に扱うことになっています。つまり養子も法定相続人の第1順位として、実子と同じ相続割合を持ちます。例えば夫が亡くなり、妻・実子・養子がいる場合、相続割合は妻2/4、実子1/4、養子1/4となります。

ただし、過剰な相続税対策を防止するため、相続人になれる養子の数には制限があります。実子がいる場合は1人まで、いない場合は2人までが決まりです。

なお、養子には「普通養子縁組」と「特別養子縁組」の2種類があります。普通養子縁組は実親と養親の両方の相続権を持ちますが、特別養子縁組は養親の相続権しか持てません。

再婚相手

離婚後に再び法的に婚姻関係を結んだ者は相続人になります。婚姻届を提出している関係にあるため、再婚相手が相続人でも問題ありません。再婚相手は初婚と同じ相続割合を持ちます。

例えば再婚した夫が亡くなり、子など他の相続人がいない場合、再婚相手の妻は財産の全てを相続する権利があります。

代理人を立てた未成年

原則として、未成年者は相続人になれません。ただし法定代理人を立てた未成年者であれば、相続人になれます。

未成年の法定代理人は一般的には親ですが、遺産分割協議に親と未成年の子がそろって参加するのは利益相反関係に当たるため、認められていません。家庭裁判所に申し立て、別の代理人を立てる必要があります。これを「特別代理人」と呼びます。

胎児

胎児も相続人になれます。胎児は民法上「既に生まれたもの」であるため、配偶者が妊娠中であれば、胎児も含めて相続割合を考えなければなりません。ただし、死産や中絶・流産の場合は、胎児はいなかったものとして進めます。

代襲相続

当初相続人となっていた者が死亡した場合、下の世代に相続権が移ることを代襲相続といいます。例えば、子から孫、兄弟姉妹から甥姪です。代襲相続人(下の世代の者)は被代襲相続人(当初の相続人)と同じ相続割合を持ちます。

相続人になれないケース

身近な人でも相続人にはなれないケースがあることも知っておきましょう。特に注意したいのが、本来は相続する権利を持ちながら、それを失う・手放すケースです。遺産分割を滞りなく進めるためにも、正しく理解しておく必要があります。

配偶者の連れ子

配偶者の連れ子は相続人になれません。連れ子に相続させたい場合は、遺言書に連れ子に相続させたい旨を記したり、生前に養子縁組をしたりする必要があります。実子や養子と同じ相続権は生じないため注意しましょう。

離婚成立した配偶者

婚姻関係のない元配偶者は相続人になれません。恋人はもちろん、事実婚状態でも同様です。従って、元配偶者が亡くなっても民法上は一切相続できません。ただ、遺言書に「●●(元配偶者の氏名等)に相続させる」などと指定していれば話は別です。

長男の妻

基本的に、法定相続人でない長男の妻は相続人になれません。しかし、被相続人が亡くなった時点で長男が生きていれば、配偶者として寄与分(被相続人の財産形成や維持に貢献した分)が認められることはあります。

被相続人の死亡時に長男が亡くなっている場合、通常は寄与分もありません。長男との間に子がいれば、子が相続権を引き継ぎます。

相続欠格にあたる者

相続欠格にあたる者とは、故意に相続人を死亡させたり、詐欺をして遺言書を変更させたりした者です。民法では、相続欠格者に該当する者から相続権を取り上げています。なお、相続権を剥奪されるのは本人だけで、その者の子に罪はありません。従って代襲相続は可能です。

相続の廃除となった者

相続の廃除とは、被相続人を虐待したり、ひどい侮辱を与えたりした者の相続権を剥奪できる制度のことです。被相続人本人が家庭裁判所に申し立て手続きします。または、遺言書にその旨を記載し、遺言執行者に申し立てを委ねます。

相続の廃除ができるのは、第1順位と第2順位の相続人のみです。兄弟姉妹は相続の廃除に該当しません。

相続放棄をした者

相続は原則、財産の全てを分け隔てなく受け継ぐものですが、これを放棄する権利も認められています。相続放棄を選ぶと相続人から外れ、被相続人のプラスの財産もマイナスの財産も一切相続しません。

マイナスの財産のほうが明らかに多い場合に選択するケースが多いですが、単に財産が不要な場合や、特定の相続人に全てを受け継がせたい場合などにも利用されます。

相続におけるそのほかの専門用語

相続の手続きを進めていると、他の専門用語も出てくるでしょう。ここでは、被相続人と同様にややこしいとされる「特別縁故者」「受遺者」「推定相続人」を取り挙げて解説します。

・特別縁故者

被相続人と特別な関係にある者のことです。内縁の夫や妻、親戚や知人などが当てはまります。

・受遺者

遺贈(相続人以外の者に無償で財産を譲ること)される者のことです。特定の財産を遺贈された者を「特定受遺者」、特定の財産ではなく財産の割合で遺贈された者を「包括受遺者」と呼んで区別します。

・推定相続人

相続開始前から「相続人になる」と推測できる相続人のことです。例えば夫・妻・子がいて、夫が亡くなったら妻と子が相続人だと推測できる状況でしょう。従って、妻と子は推定相続人と呼ばれます。

相続税の申告が不安であればアイユーコンサルティングにお任せ!

相続に不明点がある方や相続税の申告を無事に終えられるか不安な方は、アイユーコンサルティングがお力になれます。

アイユーコンサルティングは27名の税理士が在籍する税理士法人です。全国トップクラスの年間1,063件の相続税申告・相談実績があるため、豊富な経験でお客さまのニーズにお応えできます。

これまで多くの方のお悩みを伺い、個別の事情を考慮した提案をしてきました。顧客満足度調査では98.29%の方が満点を付けていただいている状況です。WEB相談ではお客さまの不明点などを丁寧に説明しますので、安心してご相談ください。

まとめ

被相続人とは亡くなった人のことです。被相続人の財産を相続する人を相続人といい、民法では相続人の相続割合や順位などを細かく規定しています。被相続人と相続人との関係、相続人になれる人やなれない人を整理することで、相続への理解が深まるでしょう。

その他の用語や法解釈の仕方が分からない場合は、お気軽にアイユーコンサルティングにお尋ねください。多くの事例を担当している税理士が丁寧にお答えします。WEB相談ができる環境を整えているので、ご自宅からのご相談も可能です。初回のご相談は無料で承っています。

このコラムを書いた人

青木 恵 税理士

税理士法人アイユーコンサルティング 山口兼大阪事務所長

大学卒業後、福岡地場の中堅税理士法人に入社。

そこでは通常の税務顧問のみならず、給与計算・社会保険などの労務等、広範囲での業務を経験。

一般の事業会社から学校法人などの特殊法人、個人経営の法人など様々な顧問業務に従事。

2015年に税理士法人アイユーコンサルティング入社。

入社後は、前職の経験を活かした大規模法人の顧問業務の対応、また年間50件を超える相続税申告に携わる。

顧問業務と相続業務等で培った経験を生かし、相続税、法人税、所得税等の様々な角度からお客様に寄り添ったアドバイスを常に心がけている。コンサルティング業務を通じて、少しでも多くのお客様に高付加価値サービスを提供できるよう現在進行形で日々成長中。