WRITTEN BY 向井 基 税理士

投稿日:2021.10.07 最終更新日:2025.05.14

相続登記は自分でできる?手続きの流れや申請方法を徹底解説

このコラムを書いた人

向井 基 税理士

税理士法人アイユーコンサルティング 福岡事務所/マネージャー

高校卒業後、ハリウッドで映画監督になるという無謀な夢を抱きアメリカ留学するも挫折。紆余曲折を経て20代後半に税務の道へ足を踏み入れる。

熊本にて約10年間、地場の税理士事務所や大手税理士法人に勤務。主に顧問業務に従事して、税務のいろはから学び経験を積む。

その後、税理士資格の取得を機に、相続・事業承継などへも業務の幅を広げ、更なるスキルアップを図るため、従前から密かに興味を持っていたアイユーコンサルティングに転職することを決意。

現在は相続・事業承継コンサルティング部に所属し、資産税分野で実績を積んだ各上司や同僚の背中を追いながら、弊社の理念である「高付加価値サービスの創造・提供」に資するべく、また、目標である「総合力の高い税理士」になるべく日々研鑽を積んでいる。

相続登記を自分でできるケース

相続時の状況によって、自分で登記しやすいケースと難しいケースがあります。以下のようなケースでは、自分1人でも登記を進められるでしょう。

・法定相続人が少なく、シンプルで分かりやすい

・相続登記に関する知識がある

・手続き方法を調べたり役所に行ったりする時間的な余裕がある

上記以外は自分で登記するのは難しいかもしれません。専門家への依頼が望ましいケースは以下の通りです。

・不動産の持ち主が明確ではない

・登記手続きを急いでいる

・不動産の名義が被相続人ではない

相続登記は難しくて自分ではできないというイメージがある方もいるかもしれませんが、実際には、相続時の不動産の状態によって登記の難易度が異なります。

相続登記の流れと手順

令和6年4月1日より、相続登記が義務化され、相続登記の手続きはより身近な問題となりました。相続登記の手続きを進める際には、事前に流れや手順を確認しておくとよいでしょう。工程は大きく分けて5つです。ここでは、物件調査から登記申請書の提出まで、順を追って詳しく解説します。登記を自分でできそうな場合には、参考にしてみてください。

【手順1】物件調査

物件情報を詳しく知るために「登記事項証明書」を取得しましょう。登記事項証明書には、不動産の所有者や番地・家屋番号が記載されています。

父から実家を相続したが、不動産の所有者は祖父のままだったということもあり得るため、物件情報はしっかりと確認することが大事です。また、土地と建物は別々に登記されているケースも多いため、気を付けましょう。

登記事項証明書は、法務局に申請して取り寄せます。申請方法は、窓口・オンライン・郵送の3つで、比較的簡単に入手可能です。

【手順2】相続人の確定

相続登記は相続人全員が手続きする必要があるため、必要書類を取り寄せ、法定相続人を確定しましょう。家庭の状況によって必要書類は異なりますが、法定相続人が確認できる書類の例は以下の通りです。

・戸籍謄本

・除籍謄本

・改製原戸籍

・除票

・附票

被相続人の戸籍謄本は、本籍地の市町村役場から取り寄せます。遠方の場合は、郵送でも申請可能です。はじめに被相続人の戸籍謄本から法定相続人を確認し、次に確定した法定相続人の戸籍謄本や住民票を取り寄せて、法定相続人であることを実証できるようにしましょう。なお、戸籍法の一部改正により、令和6年3月1日からは戸籍謄本等の広域交付制度が始まりました。窓口での請求に限られますが、被相続人の生まれてから亡くなるまでの戸籍を、相続人の最寄りの市区町村でも取得することが可能となっています。

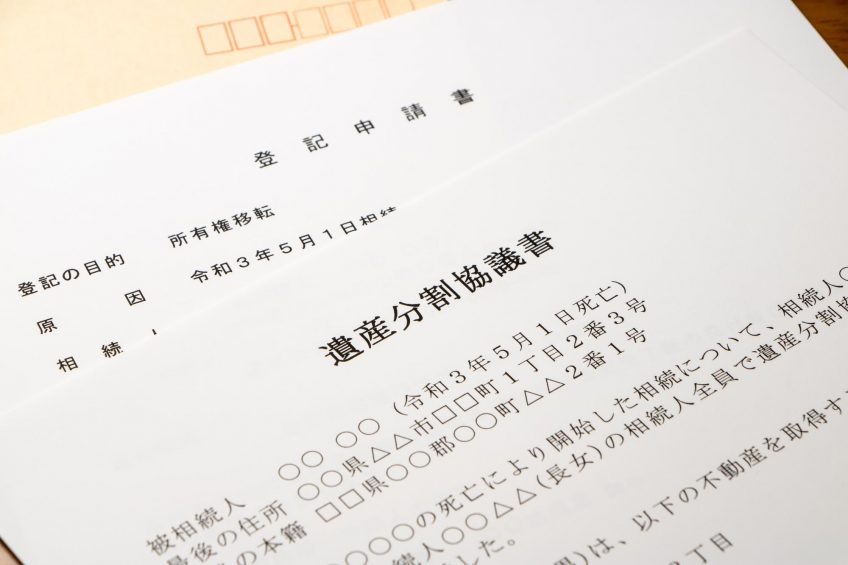

【手順3】遺産分割協議

遺言による指定がない場合、法定相続人同士で遺産の分配方法や割合を決める「遺産分割協議」をします。協議の内容を記載した遺産分割協議書は、相続人全員が相続登記の手続きをする際に使用する大切なものです。

遺産分割協議書の書式に厳密な決まりはありません。ただし、相続人全員の署名と実印、印鑑証明書、戸籍謄本の添付が必要です。遺産分割協議が進まなければ、期限までに相続税申告ができない恐れもあるため、できるだけ早く終わらせましょう。

【手順4】必要書類の収集

相続登記の手続きの際には、提出しなければならない書類がいくつかあります。中には、発行に時間がかかる書類もあるため、少しずつ準備を進めておきましょう。必要書類の例は以下の通りです。

・登記申請書

・遺産分割協議書

・固定資産評価証明書

・被相続人の生まれてから亡くなるまでの戸籍謄本

・被相続人の住民票除票

・相続人全員の戸籍謄本

・相続登記する相続人の住民票

・相続人全員の印鑑証明書

・本人確認書類

【手順5】登記申請書の作成

法務局で相続登記の申請をするときに必要なのが「登記申請書」です。申請内容や条件によって記載する内容は異なります。法務局のホームページから様式をダウンロードし、自身のケースに合った内容を記載しましょう。手書きでも印字でも構いません。

また、申請の際には登録免許税を納付します。登録免許税の金額は、固定資産税評価額×0.4%です。納める金額を事前に調べて、用意しておきましょう。

選べる!3つの申請方法

相続登記の申請先は対象の不動産がある住所地を管轄する法務局です。また、申請方法は3つあります。それぞれメリット・デメリットがあるため、自分に合った方法で申請しましょう。ここでは、各申請方法の特徴や申請に必要なものを紹介します。

法務局の窓口で申請する

窓口申請は申請書の書き方に関する質問ができ、間違いをその場で修正できるメリットがあります。ただし、窓口の開庁時間に合わせて行かなければならないため、平日昼間に時間が取れない方や遠方に住んでいる方には不向きでしょう。窓口申請に必要なものは以下の通りです。

・登記申請書

・添付書類

・収入印紙または現金

・申請書に押印した印鑑(不備があった場合の訂正用)

申請後、1週間~10日程度で登録が完了します。完了予定日には再度法務局へ行き、「登記識別情報通知書」「登記完了証」「申請時に添付した書類」を受け取りましょう。

郵送で申請する

相続登記は、郵送でも申請できます。郵送の場合、わざわざ法務局に行く必要がないのがメリットです。遠方に住んでいたり時間がなかったりする方でも、気軽に申請できます。ただし、「必要書類が足りない」「記載ミスがある」といった不備があった場合、受付が完了するまで時間がかかる点がデメリットです。

個人情報が記載された重要な書類であるため、簡易書留で送りましょう。切手を貼った返信用封筒を同封すれば、登記識別情報通知書や登記完了証を郵送で受け取れます。

オンラインで申請する

相続登記はオンライン申請も可能です。自宅で気軽に申請できるというメリットがある一方、専用ソフトのダウンロードや電子証明書の取得が必要なため、普段パソコンを利用しない方は難しさを感じるかもしれません。

また、添付書類は郵送もしくは法務局の窓口に持参する必要があり、結局手間がかかるのもデメリットのひとつです。それぞれの申請方法のメリット・デメリット、特徴を比較して自分に合った方法を選びましょう。

相続登記にかかる費用はいくら?

「相続登記には、高額な費用がかかるのでは?」といったイメージがある方も多いのではないでしょうか。相続登記にかかる費用は主に3種類です。登録免許税と書類取得費用は必須で、申請を司法書士に依頼する場合は依頼費用がかかります。ここでは、それぞれの費用の内訳やおおよその目安を紹介します。

登録免許税

登録免許税は相続登記の申請時に納付する税金です。金額は不動産の固定資産税評価額の0.4%で、固定資産税評価額が2,000万円の場合、2,000万円×0.4=8万円です。固定資産税評価額は、固定資産評価証明書や固定資産税の納税通知書で確認できます。なお、令和7年3月31日までにする土地の相続登記で、その土地の価額が100万円以下の場合は登録免許税が免税となります。

納付方法は、法務局の窓口で現金で納めるか、税額分の収入印紙を購入して納めるかの2択です。収入印紙は金融機関の窓口でも購入できます。比較的高額になるため、購入した印紙はなくさないように気を付けましょう。

書類取得費用

相続登記に必要な書類を取り寄せる際にも費用がかかります。主な添付書類の発行にかかる費用の一例は以下の通りです。

・除籍謄(抄)本:750円/通

・改製原戸籍謄(抄)本:750円/通

・戸籍謄(抄)本:450円/通

・固定資産評価証明書:400円/通

・印鑑証明書:300円/通

・附票の写し:300円/通

他にも、郵送で書類を取得する際には切手代がかかり、簡易書留を利用すると1通につき350円追加されます。書類取得費用はひとつひとつが低額であるため、全部まとめても数千円程度で済むでしょう。

司法書士への依頼費用

自分で相続登記するのが難しいと感じた場合、司法書士に依頼できます。依頼費用の相場は、6万~8万円程度です。住んでいる地域や依頼する司法書士、どこまで依頼するのかによって費用が異なるため、詳しい料金が知りたい方は直接問い合わせをしましょう。

登記しない場合の4つのリスク

相続登記の手続きを難しいと感じて、「なかなか始める気が起きない」「後回しにしていたら忘れてしまった」という方もいるかもしれません。相続登記をしないと、さまざまな問題が発生する恐れがあります。事前にリスクの内容を把握すれば、対策を立てられるでしょう。ここでは、相続登記しない場合の4つのリスクを紹介します。

1.遺産分割協議が複雑化する

相続登記をしないまま次の相続が発生すると、法定相続人の数が増えて、遺産分割協議が難航する恐れがあります。例に挙げると以下のようなケースです。

【事例】

・家族構成:父母姉弟(弟には配偶者と子が2人いる)

・状況:不動産を所有していた父の死後、相続登記しないまま弟も亡くなった

・問題点:弟の法定相続人である配偶者と子2人も遺産分割協議に参加することになった

遺産分割協議は法定相続人全員が集まって分割方法や割合を話し合い、遺産分割協議書を作成しなければなりません。話し合う人数が増えると、意見がまとまりにくく、話し合いの時間を設けること自体が困難になるリスクがあります。

2.不動産の処分や活用ができない

相続登記をしないと不動産の処分や活用が難しくなることもリスクのひとつです。民法の定めにより、不動産を売却や処分する際には、第三者に「自分の所有物であること」を証明する必要があります。

相続登記を終えていない場合、登記簿上の所有者と不動産を売却(処分)したい方が一致しないため、不動産の売却(処分)には時間がかかるでしょう。相続登記の手続きを完了させるか、遺産分割協議書といった書面で現在の所有者であることを証明しなければなりません。

3.不動産を担保にした融資が受けられない

相続登記をしていない不動産を担保にしても、融資を受けられない恐れがあります。融資の返済が滞ったときの補償として、事前に金融機関に預けるのが担保です。万が一の際には、金融機関は担保を売却して融資の返済に充てます。

しかし、相続登記が済んでいない不動産は売却や処分ができません。登記簿上の所有者と実際の所有者が異なる不動産は、融資の担保として認められない可能性が高いでしょう。

4.後々の相続税が増える恐れがある

相続登記が完了していないと、次の相続が発生した際に不動産評価額を上乗せして相続税申告しなければならないケースがあります。本来その不動産を受け取る予定ではなかった法定相続人も、法定相続分を相続したものと見なされるためです。

実際に不動産を相続したわけではないのに、余計な相続税を納めたくないと感じる方も多いでしょう。相続登記によって誰が不動産を相続したのかはっきりとさせることは、不動産を相続した方だけでなく他の相続人にとっても重要です。

自分で相続登記する際の気になる質問

「自分のケースは比較的簡単に登記できるのではないか」「できれば自分で相続登記したい」と考えているものの、分からないことが多いという方もいるのではないでしょうか。ここでは、メリット・デメリットや期限など、自分で相続登記する際に気になるポイントを紹介します。

自分で相続登記するメリットは?

相続登記を自分ですると、司法書士への依頼費用を抑えられるのが最大のメリットです。司法書士に相続登記を依頼した場合、目安として6万~8万円程度かかるといわれています。一方、自分で相続登記をすれば、登録免許税や書類取得費用しかかかりません。

ただし、法務局が遠方である場合や遺産分割協議のために遠方の親戚のところに行く場合には、移動費用や交通費がかかります。

自分で相続登記するデメリットは?

相続登記を自分でするデメリットは、書類収集や申請書の作成に手間がかかる点です。市町村役場や法務局の開庁時間に書類を取りに行く必要があるため、平日に手続きを進める時間がない方は難しさを感じるでしょう。

他にも、提出する書類を調べたり登記申請書の書き方を探したりといった手間もかかります。書類に記載ミスや不備があればさらに時間がかかるため、丁寧に進めることが大事です。

相続登記の申請期限はいつまで?

現在、登記に関して申請期限はありません。しかし、所有者不明の不動産を減らすことを目的として、2024年4月1日より相続登記は義務化されます。義務化後には以下の点に気を付けましょう。

| 内容 | 期限 | 罰則 |

|---|---|---|

| 相続登記 | 相続による不動産の取得を知ってから3年以内 | 10万円以下の過料 |

| 名義人の住所や氏名の変更 | 変更後2年以内 | 5万円以下の過料 |

また、不動産取得時に生年月日の情報提供も必須となります。後回しにせず、しっかりと手続きを進めましょう。

相続に関する疑問や質問はアイユーコンサルティングにご相談ください!

相続に強い税理士法人アイユーコンサルティングでは、お客さまに不利益が生じないよう常にアンテナを張り、身近にある不動産や相続に関わる諸手続きの問題・情報をいち早くキャッチアップするよう心掛けています。アイユーコンサルティングの主な強みは以下の通りです。

・相続・承継案件累計4,350件以上

・対応範囲は日本全国

・土日祝日、平日夜もご相談可能

これまでにご依頼いただいたお客さまからもたくさんのお褒めの言葉をいただいており、お客さまの98%以上が満足度調査に満点を付けています。初回相談は無料なので、相続に関する疑問や質問がある方はお気軽にご相談ください。

まとめ

不動産を相続したら相続登記をしましょう。相続登記は「相続人が少なく分かりやすい」「時間的な余裕がある」といったケースでは自分で手続きできる場合もありますが、時間や手間がかかる点がデメリットです。また、2024年4月1日より相続登記が義務化され、手続きしないとペナルティーも発生します。

相続に関する疑問や質問があれば、専門家に相談するのも選択肢のひとつです。税理士法人アイユーコンサルティングでは、ご自宅からご参加いただけるWEB相談を実施しています。いつでもお気軽にお問い合わせください。

このコラムを書いた人

向井 基 税理士

税理士法人アイユーコンサルティング 福岡事務所/マネージャー

高校卒業後、ハリウッドで映画監督になるという無謀な夢を抱きアメリカ留学するも挫折。紆余曲折を経て20代後半に税務の道へ足を踏み入れる。

熊本にて約10年間、地場の税理士事務所や大手税理士法人に勤務。主に顧問業務に従事して、税務のいろはから学び経験を積む。

その後、税理士資格の取得を機に、相続・事業承継などへも業務の幅を広げ、更なるスキルアップを図るため、従前から密かに興味を持っていたアイユーコンサルティングに転職することを決意。

現在は相続・事業承継コンサルティング部に所属し、資産税分野で実績を積んだ各上司や同僚の背中を追いながら、弊社の理念である「高付加価値サービスの創造・提供」に資するべく、また、目標である「総合力の高い税理士」になるべく日々研鑽を積んでいる。