相続税申告時の税務調査率を下げる、

税理士の"お墨付き" 制度

相続税の申告書を作成した税理士が、その作成にあたり、

- どのような資料を確認して

- どのように事実関係を把握し、

- どのような解釈をしたか

について詳細に説明する書面を申告書に添付する制度です。

書面添付によって、税務当局の疑問点(税務調査で確認するポイント)を事前に解消することができるため、税務調査のリスクを大きく軽減できます。

相続税申告時、申告書類に添付する税理士からの書面で、

税務調査率を下げることができます。

相続税の申告書を作成した税理士が、その作成にあたり、

について詳細に説明する書面を申告書に添付する制度です。

書面添付によって、税務当局の疑問点(税務調査で確認するポイント)を事前に解消することができるため、税務調査のリスクを大きく軽減できます。

相続税の申告内容に誤りがないか、税務署が確認のために実施するのが「税務調査」です。

一般的には申告後1〜2年以内に行われ、財産評価や遺産の分け方などが調査対象となります。特に、遺産総額が2億円を超える場合は調査の可能性が高まる傾向にあります。

毎年、相続税申告をされた方の約10人に1人が税務調査の対象となっており(※近年はコロナ禍の影響で一時的に減少)、

その約85%が申告漏れを指摘され、追徴課税を受けています。

特に、過去の資金移動の履歴から名義預金と判断されるケースが多く見られます。

つまり、一度調査が入ると高確率で課税リスクが発生するのが現実です。

こうしたリスクを軽減する有効な手段が「書面添付制度」です。

これは、税理士が申告書の内容を確認・審査した結果を詳細に記載した書面を申告時に添付する制度です。

この書面があることで、税務署は調査に入らずに疑問点を解消できる可能性が高まり、結果として調査率を大幅に下げることができます。

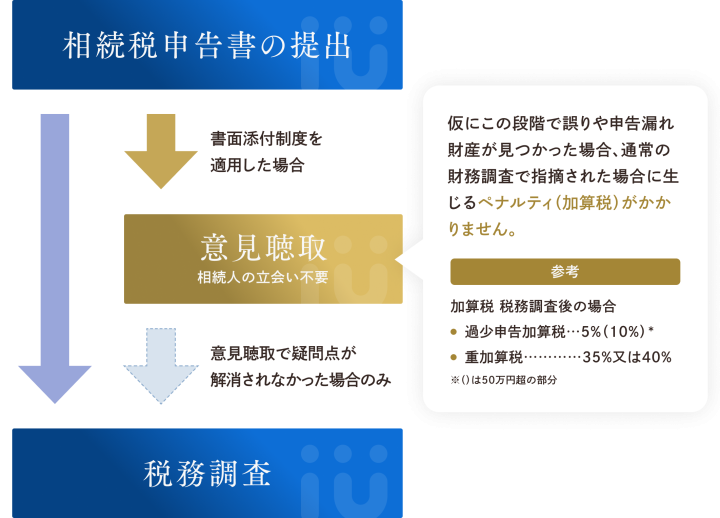

書面添付制度を活用いただくと、通常の流れとは異なり「担当税理士」が意見聴取を受け、陳述を行う流れとなります。相続人の立会いは不要です。

この意見聴取の時点で、誤りや申告漏れが見つからなければ税務調査へは移行しません。

税務署が申告書で気になる論点を、税理士に確認していきます。このとき相続人の立会いは不要です。

そして、万が一、申告漏れなどの指摘を受けたとしても、通常生じるペナルティ(加算税)が生じません。(ただし、利息としての税金である延滞税はかかります。)

相続税申告で申告漏れがあった場合、通常は「過少申告加算税」と呼ばれる税金が課せられます。

これは、本来納めるべき税額より少なく申告してしまった際に、その差額に対して課されるペナルティです。加算税の税率は、申告漏れの内容によって異なります。

書面添付制度は、税理士が作成した申告書に自らの“お墨付き”を与えるようなものです。申告書の内容について、十分に検討し、自信をもって書面に記載する必要があります。

以下のような場合は書面添付制度をお受けできないことがありますのでご留意ください。

遺産総額により異なります

| 遺産総額 | 報酬額(通常の申告報酬に加算) |

|---|---|

| 1.2億円未満 | 10万円 |

| 1.2億円~2億円未満 | 15万円 |

| 2億円~3億円以下 | 20万円 |

| 3億円~ | ご相談の上、別途お見積り |

上記の報酬は、意見聴衆があった場合の報酬(税務調査の日当分)を含みます

「相続税がいくらかかるか知りたい」「相続税の申告が必要なのか不安」「相続に向けて事前に対策しておきたい」

などのお悩み・疑問に対し、無料面談(初回のみ)を受け付けております。