S様(R8.1.30回答)

2回目でしたが、段取り良く進めて頂き、且つ私どもの状況を理解頂いた上で懇切丁寧に対応いただきました。

大切な財産を次世代に引き継ぐための最適解を、

資産税の専門家からご提案します。

相続は、普段あまり経験しないことだからこそ「何から始めればいいのかわからない」と不安に感じる方が少なくありません。相続税申告には資料収集や財産評価、遺産分割協議など、多くの準備が必要です。また、申告期限である10か月以内に手続きを終える必要があり、迅速かつ的確な対応が求められます。

私たちは、申告手続きを代行するだけでなく、ご家族の絆を守りながら、大切な財産を次世代に引き継ぐための最適解をご提案します。円満な遺産分割のサポートや、二次相続を見据えた長期的な対応まで、豊富な実績と専門知識を活かしてお手伝いします。

お客様からのご相談内容と、弊社からのご提案によりどのように解決にいたったかについて、いくつかの事例をご紹介します。

相続人以外の名義の預貯金について、実質的な資金の出どころを確認することが重要です。配偶者や孫名義の預貯金も、故人が資金源である場合は相続財産となります。適切な確認と申告により、追徴課税や税務調査のリスクを防ぐことができました。

自宅を相続する場合、小規模宅地等の特例を活用することで、大幅な相続税の軽減が可能です。特に居住用の土地は評価額を80%減額できる場合があり、相続する方の状況に応じて最適な財産分けを検討することが重要です。

相続税の土地評価額が実勢価格より高いと感じたら、不動産鑑定評価の活用を検討しましょう。土地の形状や立地条件によっては、鑑定評価により相続税評価額を適正な金額に見直せる可能性があります。

1,000㎡を超える大きな土地の相続では、地積規模の大きな土地の評価減が適用できる場合があります。土地の形状や面積を詳しく確認することで、相続税評価額を大幅に圧縮できる可能性があります。

配偶者の税額軽減特例を活用する際は、将来の二次相続も考慮が必要です。配偶者への財産の集中は一時的に税負担を抑えられますが、二次相続時に多額の税負担が発生する可能性があります。

遠方在住や疎遠な相続人がいる場合でも、相続手続きをワンストップで代行可能です。相続税申告から不動産売却、遺産分割まで、専門家と連携して相続人の負担を最小限に抑えながら解決します。

豊富な相続・事業承継支援実績を誇るプロフェッショナルが対応。不動産や事業用資産を含む複雑なケースでも確かなノウハウでサポートします。

徹底した申告内容のチェックや書面添付制度の活用等により、税務調査率は業界平均を大きく下回る1%未満。安心してお任せいただけます。

相続税申告の締切が迫っている場合でも、専門チームが迅速に資料収集や財産評価を行い、スムーズに申告を進めます。

平日夜間や土日も対応可能。お忙しい方でもご都合に合わせてご相談いただけます。

オンライン面談ツールやLINEなどを活用し、全国どこからでも安心してご相談いただけます。

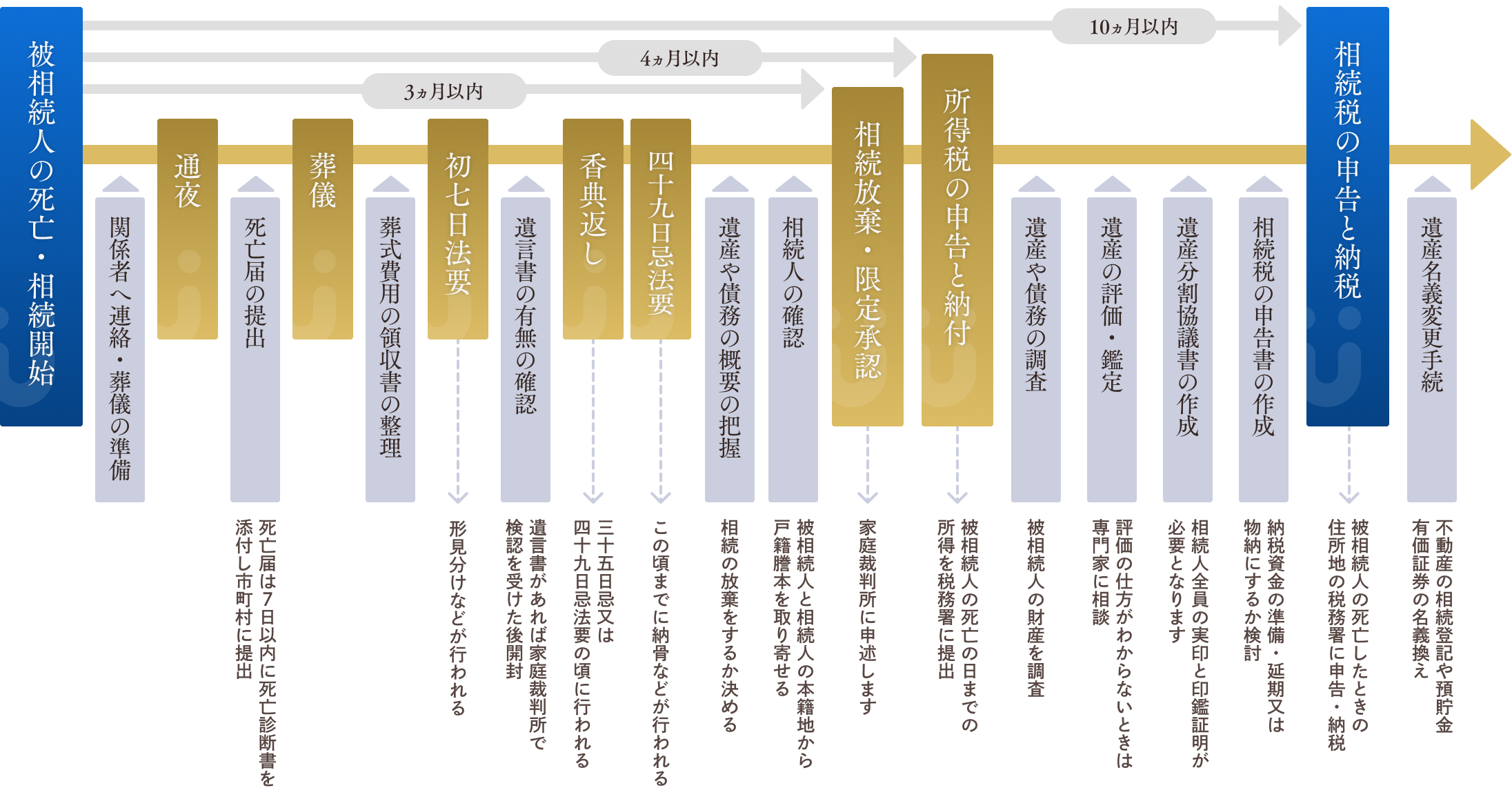

被相続人が死亡直後に行わなくてはならない相続手続の流れをご紹介します。

期限のある手続きなどもあるため、期限も含め、相続の発生から相続税の納付までの流れをご確認の上、なるべく早い段階でご相談ください。

|

相続は、被相続人の死亡などにより始まります。

対応すること

相続開始日より7日以内に死亡届を提出します。

相続人や相続分などを遺言書で決めることができます。遺言書の有無により、相続人や相続分が変わることがあります。遺産分割協議後に遺言書が見つかると手続きをやり直さなくてはならない事にもなりかねないので慎重に確認する事が望ましいです。

遺言書なし…法定相続へ

対応すること

法定相続人全員の、現在の戸籍を集めます。

遺言書あり…指定相続へ

遺言を執行する場合、遺言の執行についてはご相談ください。

検認が必要な遺言書……公正証書遺言以外は、家庭裁判所の検認を受けない限り開くことはできませんので、遺言の執行についてはご相談ください。

対応すること

裁判所に家事審判申立書を提出します。

相続遺産は不動産や預貯金のほか借金などの負債も含まれます。

対応すること

遺産となるものをすべて確認します。

相続するか、放棄するかを決めます。

対応すること

相続開始日より3か月以内に相続するか、放棄するかを決めます。選択には単純承認(相続する)、相続放棄(相続しない)、限定承認(条件付きで相続する)の3種類の方法があります。

被相続人の所得税を管轄税務署に申告します。

対応すること

相続開始日より4か月以内に申告します。

土地や株式などを含めた、財産の評価額を確認します。財産とは土地・家屋・有価証券・預貯金などのことです。

遺産の分割に関して相続人全員で話し合いをし、遺産分割協議書にて決まった内容を記録します。

対応すること

遺産分割協議をし、遺産分割協議書を作成します。 ※遺言書通りに相続する場合は作成する必要はありません。

申告書とともに被相続人が死亡したときに居住していた住所地を管轄する税務署にて相続税を申告します。

対応すること

相続開始日より10か月以内に相続税の申告と納税を完了します。

遺産分割協議書や遺言書にしたがって、各々の財産を受け継いで名義を変更します。遺産分割協議書や遺言書にしたがって、各々の財産を受け継いで名義を変更します。

相続税は申告から5年以内であれば、払い過ぎた相続税があった場合には、相続税の還付を求められます。5年を超えてしまうと還付を受けることができなくなります。

相続税申告の基礎となる財産評価を、最新の税制に基づき正確かつスピーディーに対処します。不動産や金融資産、株式など、多様な財産の評価に対応可能です。

遺産分割方法による相続税額の変動をシミュレーションし、ご家族にとって最適な分割案をご提案します。二次相続も見据えた長期的な視点でプランニングを行い、税負担を最適化します。

ご家族間の話し合いで決まった遺産分割内容を、法的に有効な形で文書化します。

弁護士や司法書士との連携を通じ、内容に不備がないかチェック。これにより、相続後のトラブルを未然に防ぎます。

豊富な実績を持つ相続の専門家が、複雑な相続税申告を代行。

税務調査率1%未満の高品質な対応で、安心してお任せいただけます。

上記のほか、相続税申告後のアフターフォローや、次回の相続に備えた財産整理・対策のアドバイスも実施。また、海外資産や特殊な財産が含まれる場合も、専門知識を活かして柔軟に対応します。

相続税の申告書を作成した税理士が、その作成にあたり、「どのような資料を確認して、どのように事実関係を把握し、どのような解釈をしたか」について、詳細に説明する書面を申告書に添付する制度です。

ご活用いただくことで、税務調査の確率が大幅に下がります。

また、万が一税務調査先となっても、意見聴取対応・ペナルティの軽減が可能です。

ご依頼いただく際の費用については、以下をご覧ください。

また、概算額を算出できる「無料見積もりシミュレーション」もぜひご活用ください。

アイユーコンサルティンググループは、創業以来、相続・事業承継分野に特化してまいりました。

資産税の専門家が担当いたしますので、安心してご相談いただけます。

資産税専門税理士によるコラムです。相続税申告の流れや相続の基礎知識まで、相続税申告に役立つ情報をまとめています。

相続税の申告は、すべての相続に義務があるわけではありません。財産の総額が「3,000万円+法定相続人の数×600万円」を超える場合に申告が必要となります。自分が該当するかどうかわからない場合でも、まずはご相談ください。

相続税申告は、相続発生後10か月以内に行う必要があります。それまでに財産の洗い出し、財産評価、遺産分割、申告書の提出、納税を行う必要があるため、早めの対応が大切です。

可能です。当法人では申告期限まで最短1か月以内のものまで対応しております。

「相続税がいくらかかるか知りたい」「相続税の申告が必要なのか不安」「相続に向けて事前に対策しておきたい」

などのお悩み・疑問に対し、無料面談(初回のみ)を受け付けております。