投稿日:2015.03.20 最終更新日:2025.05.14

相続税について

相続税について

相続税とは

相続税は人の死亡により、亡くなった人(被相続人)の残した遺産を相続した人(相続人)が取得した財産に対して課税される税金です。相続税の申告は相続税を払う人だけではなく、相続税の様々な減税の特典によって相続税がなくなる人も申告を行わなければなりません。

誰が税を払うのか?

相続や遺贈(死因贈与を含む)により、財産を譲り受けた人(相続人)が、相続税の納税義務者となります。

◆居住無制限納税義務者・非居住無制限納税義務者

取得した財産の所在地に関係なく、取得した財産全てに相続税の納税義務があります。

◆居住制限納税義務者・非居住制限納税義務者

日本国内の財産に対してのみ相続税の納税義務があります。

※住所とは、各人の生活の拠点をいいます。生活の拠点であるかどうかは客観的事実により判定しますが、同一人について同時に2ヶ所以上の住所はありません。

相続税が課税されない人

相続税には基礎控除と呼ばれる非課税の枠が設けられており、遺産の総額が控除額を超えない場合は相続税は課税されません。

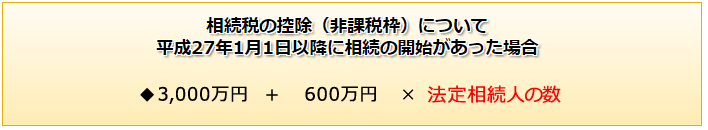

基礎控除

相続財産を一定額以上相続した場合のみ課税の対象になるため、この一定額以下は、税金がかからない「基礎控除額」にあたります。

たとえば法定相続人が3人(配偶者+子+子)の場合、基礎控除額は4,800万円(=3,000万円+600万円×3人)。

遺産の総額が4,800万円以下であれば、相続税は一切かからないということになります。

基礎控除以外の相続税控除

○配偶者の税額軽減

配偶者の場合、これからの生活資金が必要であることや夫婦で協力して財産を築き上げてきたことが考慮されるため、配偶者だけに認められた税額軽減があります。

〔条件〕

・相続税の配偶者の税額軽減枠:1億6,000万円又は相続する割合が法定相続分以下

・配偶者の税額軽減の適用を受けるための申告を行うこと

・婚姻届を提出した、法的に正式の夫婦であること

・相続税の申告期限までに遺産分割協議を完了させ、相続税の申告と納付を済ませていること

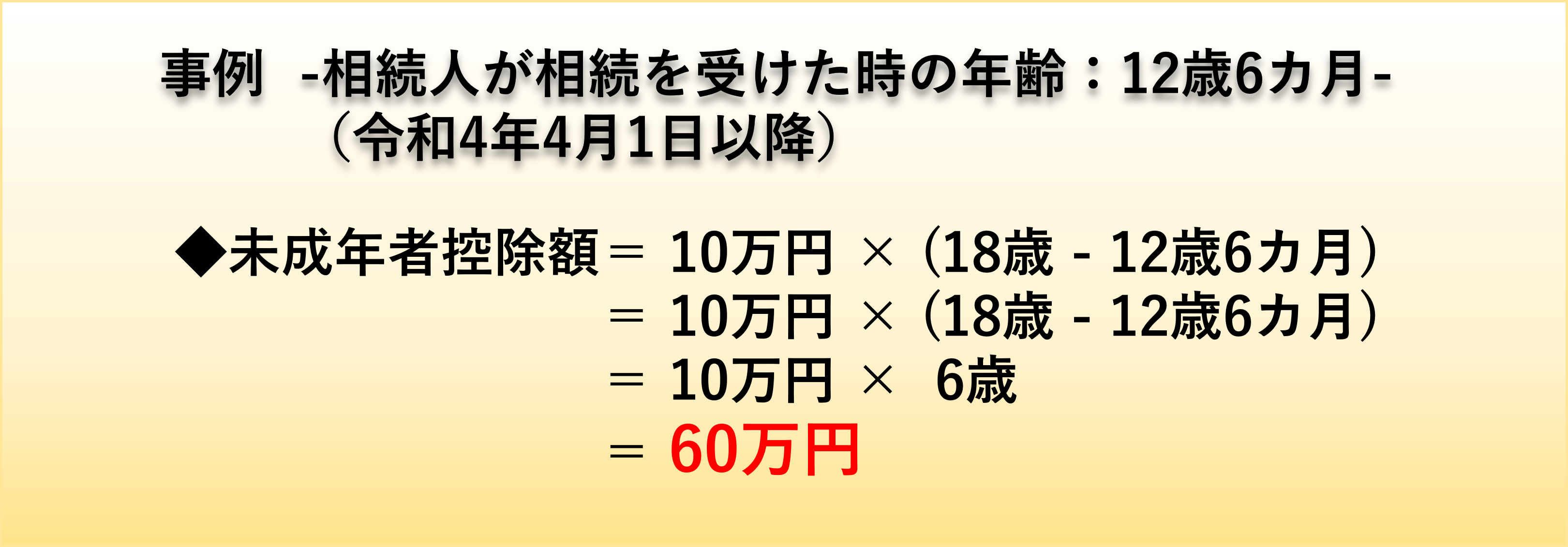

○未成年者控除

法定相続人に未成年者がいる場合、未成年者が20歳に達するまでの年数1年につき、10万円が税額から控除されます。

未成年者控除額=10万円×(20歳-相続した時の年齢)

※相続開始時の年齢が1年未満の端数は1年として計算します。

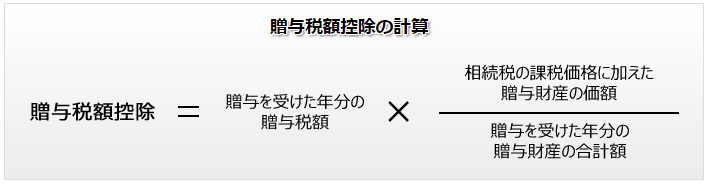

○贈与税額控除

贈与税と相続税との二重課税を防止するために設けられている規定です。相続開始前3年以内(※加算対象期間)の贈与財産は、相続税の対象として加算されますが、贈与税を既に払っている場合は相続税から差し引くこと(控除)ができます。

| 被相続人の相続開始日 | 加算対象期間 |

| ~令和8年12月31日 | 相続開始前3年以内(死亡の日からさかのぼって3年前の日から死亡の日までの間) |

| 令和9年1月1日~令和12年12月31日 | 令和6年1月1日から死亡の日までの間 |

| 令和13年1月1日~ | 相続開始7年以内(死亡の日からさかのぼって7年前の日から死亡の日までの間) |

一般的な贈与税額控除以外にも、以下のような贈与税控除の制度が設けられています。

→その他の贈与税控除についてはこちら

○障害者控除

法定相続人が一般障害者の場合

対象者の年齢が、満85歳になるまでの年数1年につき10万円が控除されます。

一般障害者控除=10万円×(85歳-相続開始時の年齢)

法定相続人が特別障害者の場合

対象者の年齢が、満85歳になるまでの年数1年につき20万円が控除されます。

特別障害者控除=20万円×(85歳-相続開始時の年齢)

※相続開始時の年齢が1年未満の端数は1年として計算します。

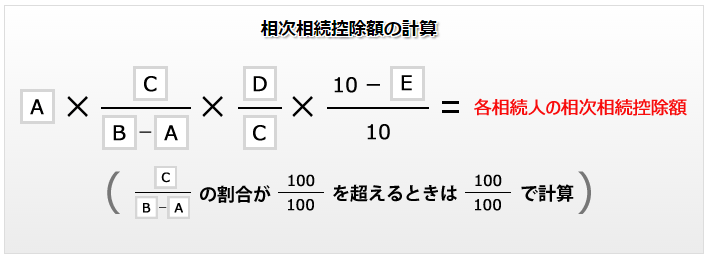

○相次相続控除

短期間に相次いで相続があった場合における加重負担を防ぐために設けられた制度です。

10年以内に2回以上の相続が続いた時は、前回の相続にかかった相続税の一定割合を今回の相続税額から控除できます。

A: 前回の相続にて発生した相続税の額

(今回の相続発生時に被相続人が支払う)

B: 前回の相続で課税対象となった遺産の総額

(今回の被相続人の取得した)

C: 今回の相続で課税対象となった遺産の総額

D: 今回の相続で課税対象となった相続人が取得した財産の総額

※相続人以外の第3者に対して遺贈が行なわれた場合はその分の価額を総額から差し引く

E: 前回の相続開始時点から今回の相続開始時点までの年数

※1年未満は切り捨て

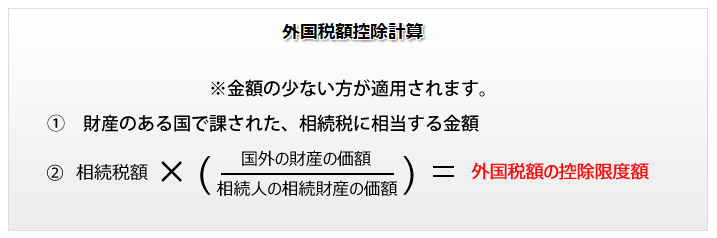

○外国税額控除

国外にある財産を譲り受け、その国外財産に相続税に相当するものが課税されている場合は、二重課税を防止するために国内で相当する税額を相続税額から控除できます。

どの財産に相続税を払うのか

相続した財産は、課税の対象になる財産・対象外の財産に分けられます。相続税が課税される財産は、お金や不動産だけではありません。財産の種類によって課税される財産と課税されない財産とがあります。

→相続税を払う財産・相続税を払わない財産について

財産がどう評価されるのか

相続財産の価額は、相続税法で、“ごく一部の財産について特別な評価方法を定めた上で、その他の財産は、相続があった日(死亡日)の「時価」で評価する”としています。

また、各財産によって評価方法は異なります。

財産からどのくらい相続税を払うか

相続税額を計算するうえでの基本が、相続税の課税価格です。相続価格を算出するには、相続や遺贈によって取得したあらゆる財産を金銭的に評価しなければなりません。この評価額によって相続税額が大きく変わるため、財産の評価は非常に重要となります。

財産の総額計算から各相続人の相続税の計算まで詳しく知りたい方はこちら

→財産にかかる相続税の計算について

どのように申告すればいいか

相続税の申告は、相続や遺贈によって財産を取得した人で、遺産の総額(課税価格の合計額)が基礎控除額を超えている場合や、配偶者に対する税額軽減の特例を受ける場合に行う必要があります。

相続納税申告のやり方について詳しく知りたい方はこちら

→相続税の申告のやり方について